-

Simple and Best

Simple and Best

-

Simple and Best

Simple and Best

中国人民银行1月17日公告称,为维护银行体系流动性合理充裕,2022年1月17日人民银行开展7000亿元中期借贷便利(MLF)操作和1000亿元公开市场逆回购操作。中期借贷便利(MLF)操作和公开市场逆回购操作的中标利率均下降10个基点,分别降至2.85%、2.10%。鉴于当日有5000亿元MLF和100亿元逆回购到期,因此实现公开市场净投放2900亿元。

此次央行公开市场操作引起了市场高度关注,一是此次调整是自2020年4月之后首次下调政策利率;二是在月初持续回收流动性后,开始重新向市场投放,以稳定季节性的“跨节”流动性需求。这一举措意味着,央行自2021年底开启的货币政策“适度宽松”趋势得以进一步延续,对2022年“稳增长”而言,更具有积极意义。

央行为什么在这个时间窗口选择降息?

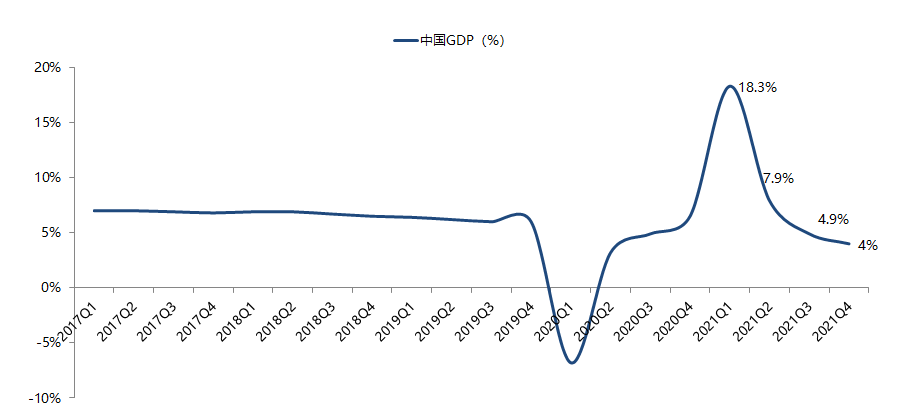

此次央行降低政策利率,继续推动货币政策走向“适度宽松”,有中国经济增长持续下行的背景。最新数据显示,中国2021年第四季度经济同比增速为4%,虽然全年经济实现了8.1%的增长预期,但仍延续了“前高后低”态势。分季度看,2021年一季度经济增速为18.3%,二季度增长7.9%,三季度增长4.9%,四季度增长4.0%。正如安邦智库(ANBOUND)曾经分析,这种持续向下的趋势对中国经济的稳定构成严峻挑战,需要逆周期政策和跨周期政策相结合,来改善供给和需求。

随着经济形势日益严峻,中国央行从2021年12月份开始推动年内第二次全面降准、降低结构性政策工具利率、降低LPR利率等一系列宽松举措。距离2021年12月降准仅仅一个月,央行此次再次降低政策利率,意味着1月份LPR利率还会继续调整。对于降低实体经济融资成本、改善市场预期、防止经济下滑失速来说,这一调整具有积极作用。这一举措也符合中央工作会议有关“稳字当头”的政策基调。

回顾2021年12月份通胀和信贷数据变化,可以看到,一方面,物价水平开始回落,表明供给和需求不平衡的情况有所改善,而反映总体需求的CPI回落,也意味着整体需求仍表现疲弱,需要逆周期政策加大力度。另一方面,社会融资规模增长放缓,意味着投资需求同样面临压力,需要货币总量和价格调整予以适度推动。此次央行降低MLF和逆回购利率,不仅对改善预期具有积极作用,也会进一步引导实际利率下降,推动消费和投资需求改善。

如何看待此次降息?

目前降低政策利率,如安邦智库研究人员所提出的看法,体现出了货币政策的前瞻性,有利于市场预期改善。在美联储提出加快缩减宽松并有可能加息、缩表的情况下,未来全球货币环境将发生趋势性的转向,这势必对2022年中国经济和金融市场带来外部冲击。那么,抓住时间窗口进行调整,既可以缓和国内经济下行压力,同样也为外部环境变化释放政策空间。在美元波动加剧,人民币汇率风险持续的情况下,适度宽松的政策也是权宜之计,起到以时间换取空间的作用。

安邦智库(ANBOUND)合作学者、中国人民银行调查统计司原司长盛松成此前表示了相同的看法,“从国内物价走势和国际金融环境来看,现阶段的确是一个比较好的降息窗口期。”盛松成进一步说到,“一是物价不会成为制约。12月份,我国CPI、PPI同比增速分别为1.5%和10.3%,分别比上个月下降0.8个和2.6个百分点。2021年全年,CPI累计同比增速仅为0.9%,是近年来的低点。二是美国目前经济热、物价高,12月美国CPI与核心CPI同比分别增长7%和5.5%,是最近40年来的高点。3月份TAPER结束后美联储很可能开始加息。美联储加息将缩小中美利差,会对人民币形成贬值压力,可能导致资本外流,所以目前我们要抓紧美联储还没有加息的窗口期,实施降息等较为宽松的宏观经济政策。”

在今年一季度经济形势面临新一轮疫情影响的情况下,货币政策仍需要进一步宽松,以避免服务和消费领域因疫情影响而持续收缩。在房地产领域,虽然从政策上开始有所放松,但调控之下的房地产市场发展仍具有惯性,需要防止其进一步下滑。因此,保持货币政策的持续宽松,对于稳定房地产市场、防范风险外溢会有正面作用。而政策利率的下调,对于偿债压力越来越大的地方政府而言,也会相应减少融资成本,有助于保持地方政府债务的稳定性和可持续性,为财政政策实施提供有利的金融环境。观察这些情况和趋势,安邦智库的研究人员认为,未来仍可以通过结构性政策或价格调整,以“精准滴灌”的方式继续推动整体利率水平持续下降,增加对实体经济的支持力度,争取今年上半年实现经济“软着陆”。

在经济下行压力持续之下,央行持续推出降低政策利率等一系列政策,对于稳经济具有积极作用。在新冠疫情抬头等不确定因素之下,央行货币政策在时机上和空间上仍具有进一步放松的可能,以确保整体经济实现“软着陆”。

本文部分图片来自网络,侵权删